(报告制片人/作者:西证、何茂飞、吴娇晨)

一是地缘政治扰动供应链,抓住电子产业投资机遇1.1 2021年电子行业投资复盘

回顾 2021 年,电子行业涨幅为 16.0%,在 31 全市场在一级行业中排名第一 11,区间自最 低点最大涨幅为 33.3%,全市场排名第一 13。半导体设备、半导体材料、数字芯 片设计子板块涨幅均为 50%以上,面板、品牌消费电子、集成电路封测板块涨幅居后。半导体设备、半导体材料、数字芯 片设计子板块涨幅均为 50%以上,面板、品牌消费电子、集成电路封测板块涨幅居后。

2022 从年初到现在,电子行业涨幅前十的股票都有 ST 美讯,南极光,*ST 乐材,东微半导, 厦门信达、盈通通讯、江化微、复旦微电、聚辰股份、金龙机电。年初至今,重点公司的股价 圣邦股份(-9%)、斯达半导(-17%)等都有一定的调整。

1.2 2022年展望:把握科技周期,布局新机遇

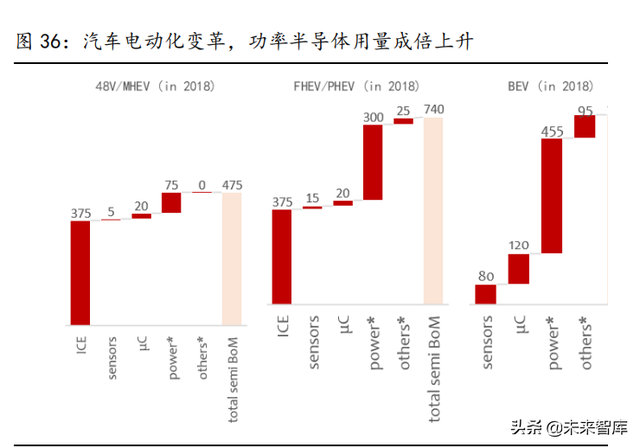

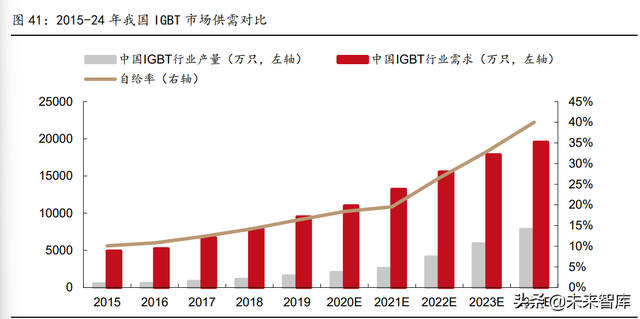

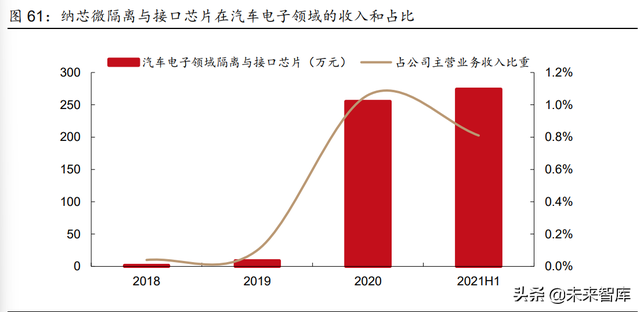

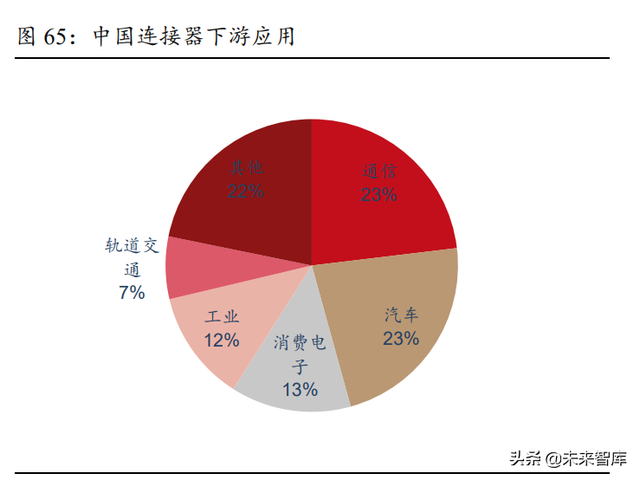

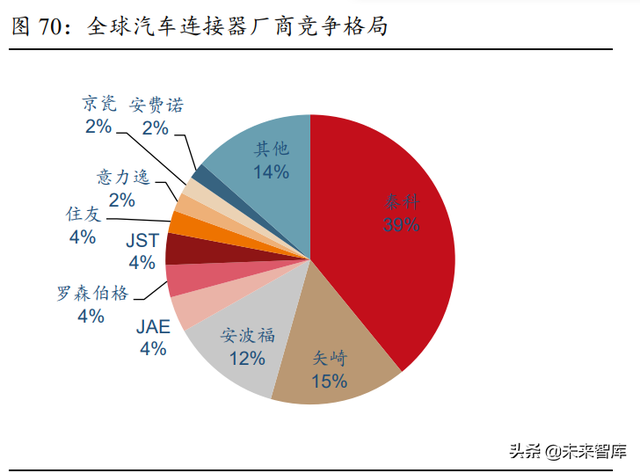

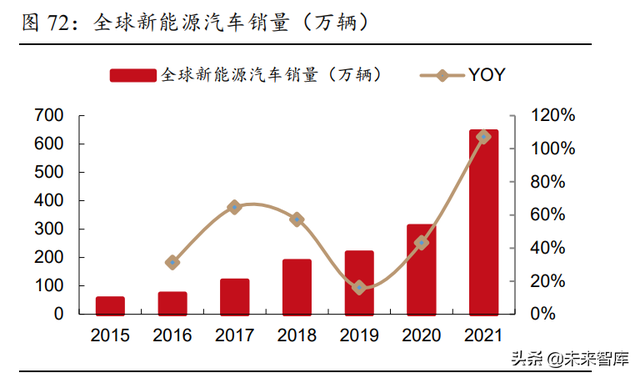

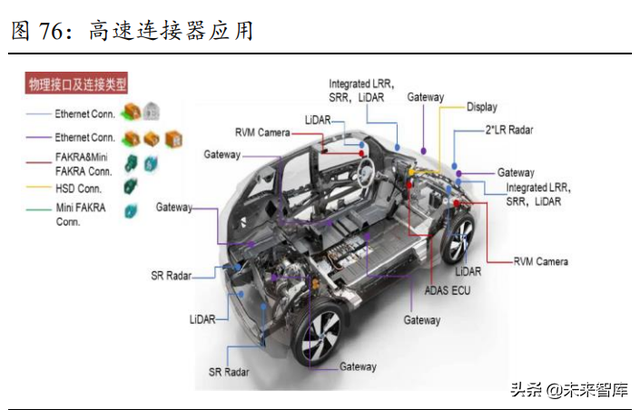

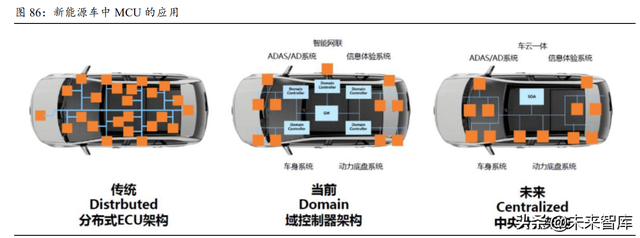

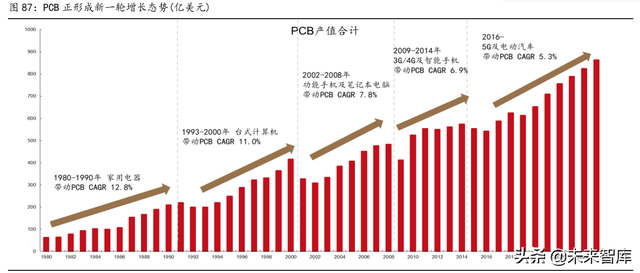

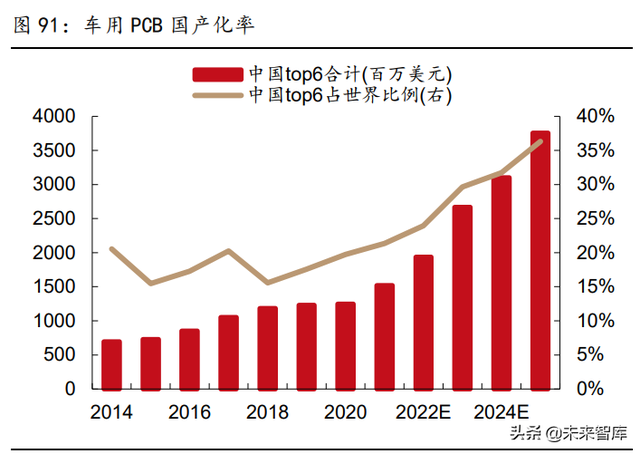

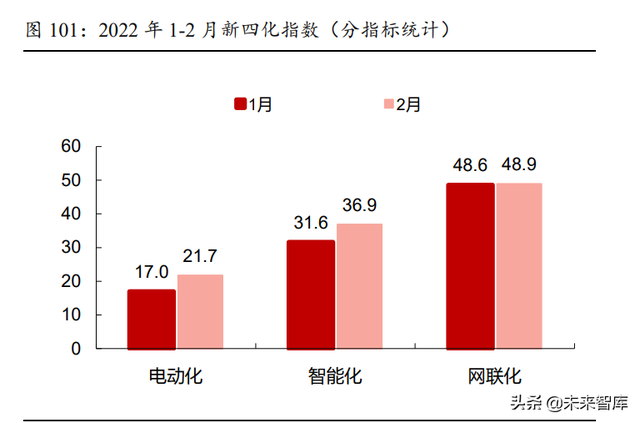

看好以汽车电子为主线的投资机会。展望 2022 今年下半年,对汽车电子产业链的投资机会持乐观态度。 IGBT、汽车存储、汽车计算、汽车光学、连接器 PCB 等方向正在迎来巨大的创新机 开启新一轮科技创新浪潮。一是随着疫情的缓解,行业需求复苏。二是汽车电子产业 链条是未来十年的黄金赛道,竞争格局良好,国内替代空间广阔。第三,预计新能源汽车将被重视 越来越多的国内电子企业参与了塑料汽车上游零部件的供应模式。

1.3 2022年半导体景气

产能端:第一季度成熟产能供需不匹配,晶圆价格持续上涨,第二季度仍将保持短期趋势 难改。

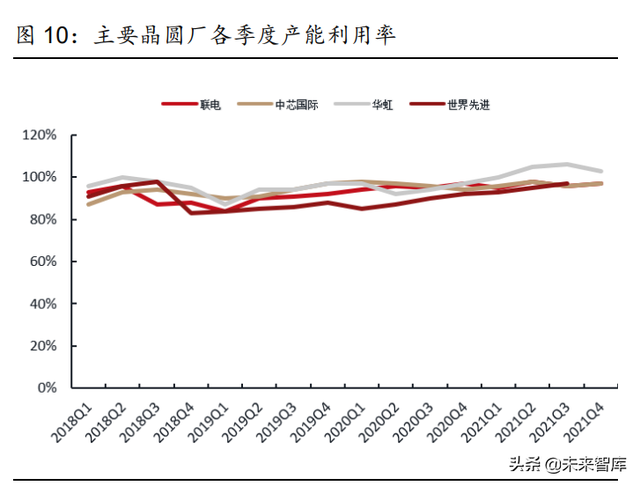

晶圆厂:台晶圆厂 3 月收入持续强劲,一季度各大晶圆厂产能利用率持续保持高位, 景气仍在上升。2022 年 3 台积电、联电、世界先进工艺营是中国台湾三大晶圆厂 收 1991.75 亿新台币,同比 33.38%,环比 15.81%。三大晶圆厂 3 月收入同比显著 增长,其中台积电收入 1720 亿新台币,同比 33.2%,环比 17%是历年单月收入第二 高、联电、世界先进均创单月收入新高。

台积电:收入方受益 HPC 随着汽车的强劲增长,台积电一季度的收入 1091.2 亿元,同比/环 比 35.5%/ 超过市场预期的12.1%。产能端:受产能限制,22Q1 晶圆出货量 1.4%,出 货价格 行业晶圆产能短缺10.1%仍未明显改善。资本支出端:22Q1 资本开支 582.5 亿 元,预计 2022 维持年资本支出 2484-2732.4 1亿元,对后期产业发展保持信心。产能端: 中国大陆中国大陆和日本成熟产能,美国和台湾先进产线顺利实施。收入指南:预期 22Q2 营收 1093-1130 亿元,环比中心 1.87%的毛利率指引是 利润率为56%-58% 45%-47%, 毛利率将保持在 53%以上的收入增长率高于 行业平均增长率为20%。HPC 高级芯片和物联网, 汽车等成熟工艺的应用将继续增长,先进和成熟工艺的应用将共同成为收入增长的驱动力。

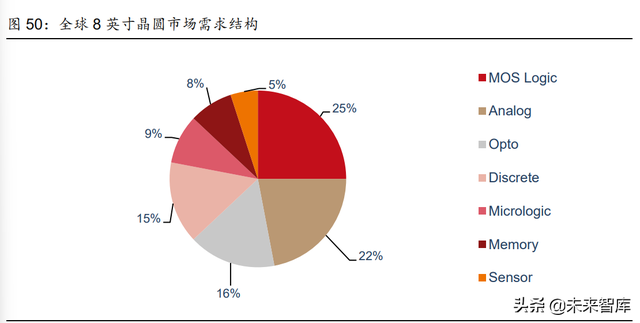

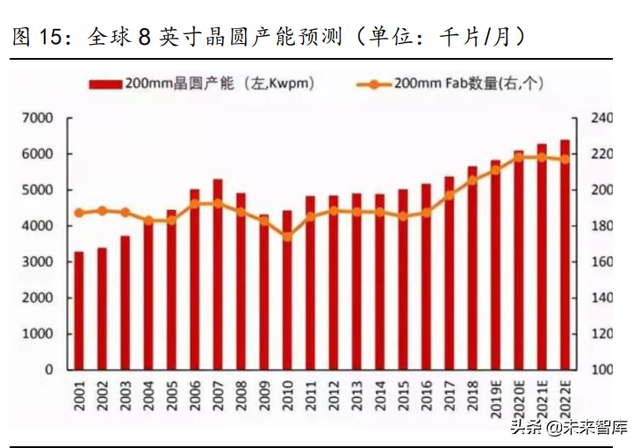

全球产能:汽车、工业和智能手机 8 英寸晶圆的主要应用领域分别占比 33%/27%/19%。 根据 SUMCO 数据,2021 半导体对年车 6/8/12 预计将达到寸晶圆需求 40/100/30 万片/ 月,而至 2024 年需求有望实现 40/150/40 万片,8 英寸需求的快速增长进一步加剧 8 英寸产能紧张。根据 SEMI 统计,2021-2022 年,全球新增 29 座晶圆厂(21 年增 19 座, 22 年增 10 座),其中 22 座为 12 英寸晶圆厂,剩下的 7 座为 4 英寸、6 英寸和 8 英寸晶圆 工厂短期产能有限。

SUMCO、IHS 和 Omdia 对于未来汽车和工业市场规模的估计,机构数据分别为年复合增长 16%和 5%;根据 IDC 智能手机预测 2020~2023 年 CAGR 为 5.3%。SEMI 预测, 2021~2023 年 8 分别供应寸晶圆产能 630/640/660 万片/月,三年复合增长率约为 3%, 产能增长率远低于需求增长率,短期内很难开出大量晶圆产能。 寸晶圆产能紧张将会出现 持续。

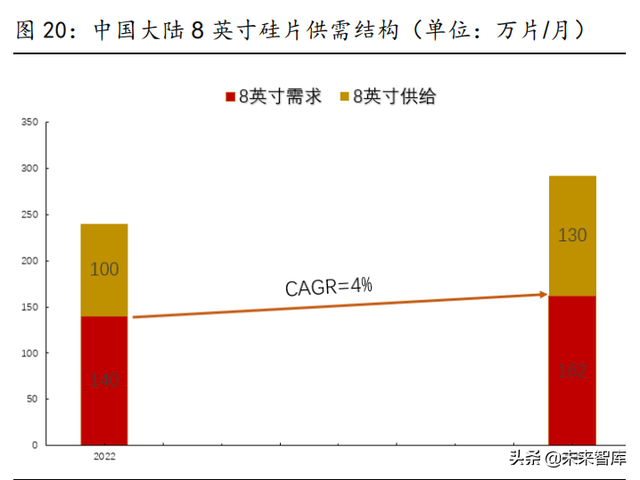

国内产能:本土晶圆产能比例低,供需缺口大。中国大陆晶圆产能增长迅速,但产能占全 球的比期,球的比例仍然很低 2021 年 底,全球 IC 晶圆产能约为 2160 万片/月 200mm 当量,同比增长超过 8%。中国大陆的产能 350 万片/月 200mm 当量占全球产能的比例 首次超越日本的16%。除去 SK 海力士、Intel、中国大陆联电、三星、台积电等晶圆产能不足 8%,与中国 大陆本土消费全球约 与24%芯片量相比,差距仍然很大。

另据 IC Insights 统计,2021 年美 国有公司占全球芯片市场销售总额 54%(包含 IDM 和 Fabless),中国本土企业的比例仅为 4%,其中 IDM 领域最薄弱,比例不足 1%。2020 中国大陆生产的芯片年产值 227 亿美元, 大陆本土企业的生产仅仅占 其余37%在华外企生产,与国内芯片需求严重不匹配。 随着俄乌克冲突的加剧,美国再次对俄罗斯实施芯片制裁,再次迫使国内替代的紧迫性, 国内供应链建设迫在眉睫。

供应方:半导体设备难以找到,硅片产能增长缓慢,影响晶圆扩产节奏,进一步拉长繁荣 周期。

硅片端:产能释放缓慢,硅片供需紧张将长期持续。

12 英寸:成熟工艺产能短缺,部分依赖 8 英寸工艺逐渐转移到 12 英寸,导致 12 英寸 硅片供不应求。目前全球 12 英寸需求在 700~720 万片/月,产能在 700 万片/月,在 紧密平衡状态。产业链研究预计全球化 12 寸需求年平均增长 8.3%,2025 年将达到 900 万片/月。全球硅片厂扩产周期长,预计国内年增长 20 万片/月左右,到 2025 年增加 80 万片/月。加上海外扩产,2025 年会增加 60 万片/月,总额增加 140 万片/月,届时总产能达到 840 万片/月,供需差 80 万片/月,长期仍处于紧平衡状态。

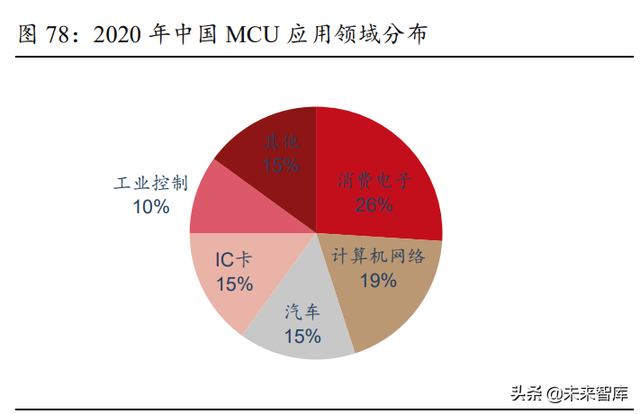

8 英寸:8 英寸成熟主要用于模拟 IC、功率分立器件,逻辑 IC、MCU 以及显示驱动 IC、受益于汽车和工业电子的不断增长,摄像头等中低端半导体设备8 英寸需求将稳步增长。 据产业链调查,目前全球 8 英寸需求 600 万片/月,产能 550-580 万片/月,其中国内需求 量 140 万片,产能 100 万片/月,未来 8 寸需求将是 年增长率3-5%,预计国内需求 求饱和量 200 万片/月,目前 8 寸扩产以国内为主,未来需求与产能保持紧密平衡。下 游晶圆厂对硅片的强劲需求促进了硅片厂商的强劲扩产需求。据全球大型硅片制造商信越和 SUMCO 信息,公司的一些长期产能订单已经签署到 2024 今年,半导体继续看好未来半导体产业的高景气。

设备端:产业已从 2021 年度晶圆产能竞争传递到半导体设备竞争,各国努力建设国家 解决国家安全问题的内半导体产业链将进一步刺激芯片、设备和材料的需求。

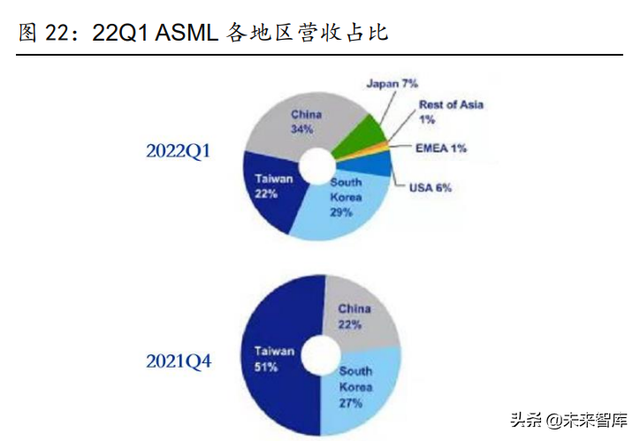

ASML:作为光刻机的龙头,ASML 收入和数据可以前瞻性地反映晶圆厂的资本支出和下游产业景观 气度。收入端:受益于存储领域的强劲需求,2022年Q1 营收 35 亿欧元,同比/环比-19%/-29.1%, 毛利率和净利率分别为 49%/19.7%,加上收入订单尚未确认,单季度出货 55 亿欧 元,创历史新高。新订单:第一季度新订单 70 包括亿欧元 25 亿欧元 0.33NA 和 0.55NA EUV 光刻系统订单和大量订单 DUV 订单,保持 21Q4 景气度高,需求确定性强,进一步检验 证明下游晶圆产能需求旺盛。按制度划分:EUV 营收占比约 26%,环比-20pct;各阶成 熟制程的比例有所提高,其中 ArFi 最大收入贡献,约占比 47%,环比 12pct,成熟产能短 缺乏,需求增长超出预期。

中国大陆设备采购逐渐达到高峰,晶圆制造在地化趋势明显。收入区逐渐多样化。随着中国 大陆晶圆扩产进入设备导入期,收入比例迅速上升至 34%,环比 12pct,已成为收入的主力军。美 日本和其他国家增加了对晶圆制造的投资。美国和日本的收入增长迅速,比例上升到 7%左右,中国 台湾和韩国的比例不同程度地下降,晶圆产能逐渐形成并加强。

业绩指导乐观,行业繁荣持续超出预期。预计 ASML 22Q2 营收约 51-53 1亿欧元,毛利率 维持 49%-50%的区间;年收入增长为 20%,EUV 系统出货量将达到 55 台。考虑市场需求 远超公司产能和客户产能提升计划已延伸至 2025 公司将重新评估年产 90 台 0.33NA EUV 系统和 600 台 DUV 系统扩产计划。EUV 供不应求,DUV 需求远远超过市场 预计未来市场将由成熟和先进的工艺共同推动。

本地设备制造商:积极扩大生产,锁定未来生产能力。手头订单饱满,行业进入快速发展车道,部分 设备制造商积极筹集资金,扩大产能,突破产能瓶颈,布局未来。未来,随着筹资产能的开放,预计本 土壤设备制造商的市场份额将继续增长。

资本支出:晶圆产能稳步增长,晶圆厂资本支出持续高增长。

产能增长:据 Knometa Research 2020年最新发布的全球晶圆产能报告Q4 全球晶圆 产能约 2077 万片/月 8 英寸当量。截至 2021 年底,全球 IC 晶圆月产能约为 2160 万片/ 月 200mm 当量,同比增长超过 8%,至 2026 年产能将达 2900 万片年复合增长率达到 5.7%。 2021 为了应对产能短缺,芯片制造商提高了产能 8.6%。机构预测,2022 年产能将 再增长 8.7%,2023 年增长 8.2%。

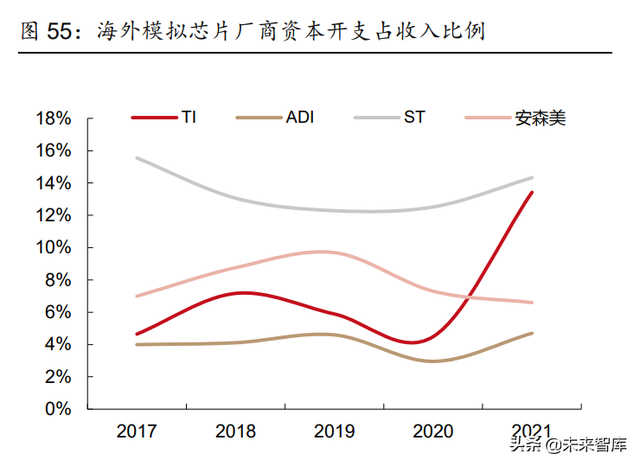

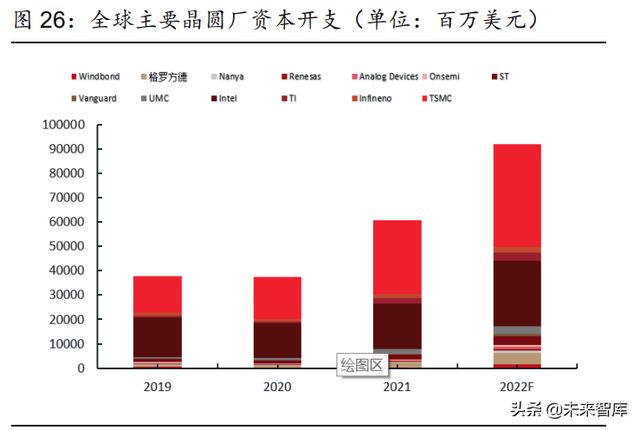

资本开支:2021年半导体行业资本支出增长36%,预计2022年资本支出同比增长24%, 达到 1904 亿美元,出现自己 1995 第一次连续 3 预计晶圆代工部将保持三位数的年增长 支出占据 41%的比例。根据 IC Insights 我们统计了预测数据。 2022 年资本支出增长最多 快的 13 近年来,家用晶圆制造商的资本支出为13 家公司 2021 总年资本支出 606 亿美元,较 2020 年增长 62%,预计 2022 年资本支出将达到 918 亿美元,增长 52%。

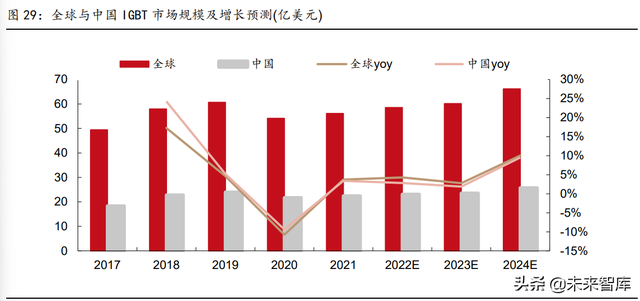

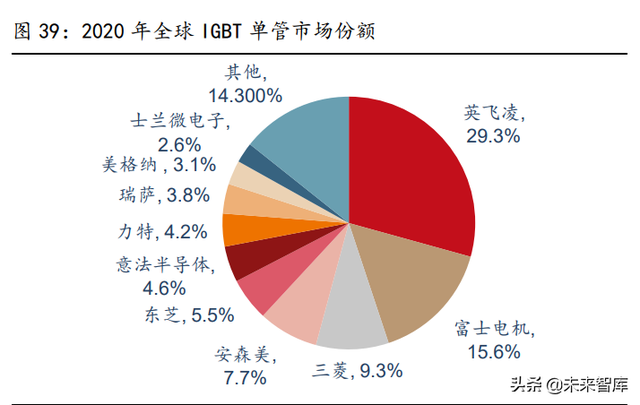

2.1车载功率装置:下游高景气,国产化IGBT、SiC需求持续上升

2.1.新能源汽车领域发展迅速,加速功率器件的渗透

IGBT 是细分市场发展最快的半导体功率器件之一。IGBT 是由 BJT 和 MOS 组合而成 复合全控电压驱动功率半导体装置。

IGBT 是由 BJT 和 MOS 组合而成 复合全控电压驱动功率半导体装置。 20 在过去的几年里,电力设备在各个领域的电压和频率 要求越来越严格,MOSFET 和 IGBT 逐渐成为主流。据 Omdia 数据,2019 年全球功率分 立器市场规模约160亿美元,IGBT作为第三大产品,2019年全球市场份额达到9.99%。 在中国市场,IGBT 占 2019 年中国功率分立器件市场份额 9.77%的总比例与全球市场相比 场地的情况基本一致。根据集邦咨询预测 IGBT 是 细分